土地の「路線価評価」では、国税庁が定める路線価に、土地の現状を補正率として加味して評価額を算出します。

つまり、形状や位置といった土地の個性、土地利用に関する法規制や権利などが影響するのです。補正率は大半の場合、路線価を減額する方向に働きます。ですから、各種要因の見落としがあったり判断を見誤ったりすると、過大な評価額に直結するのです。

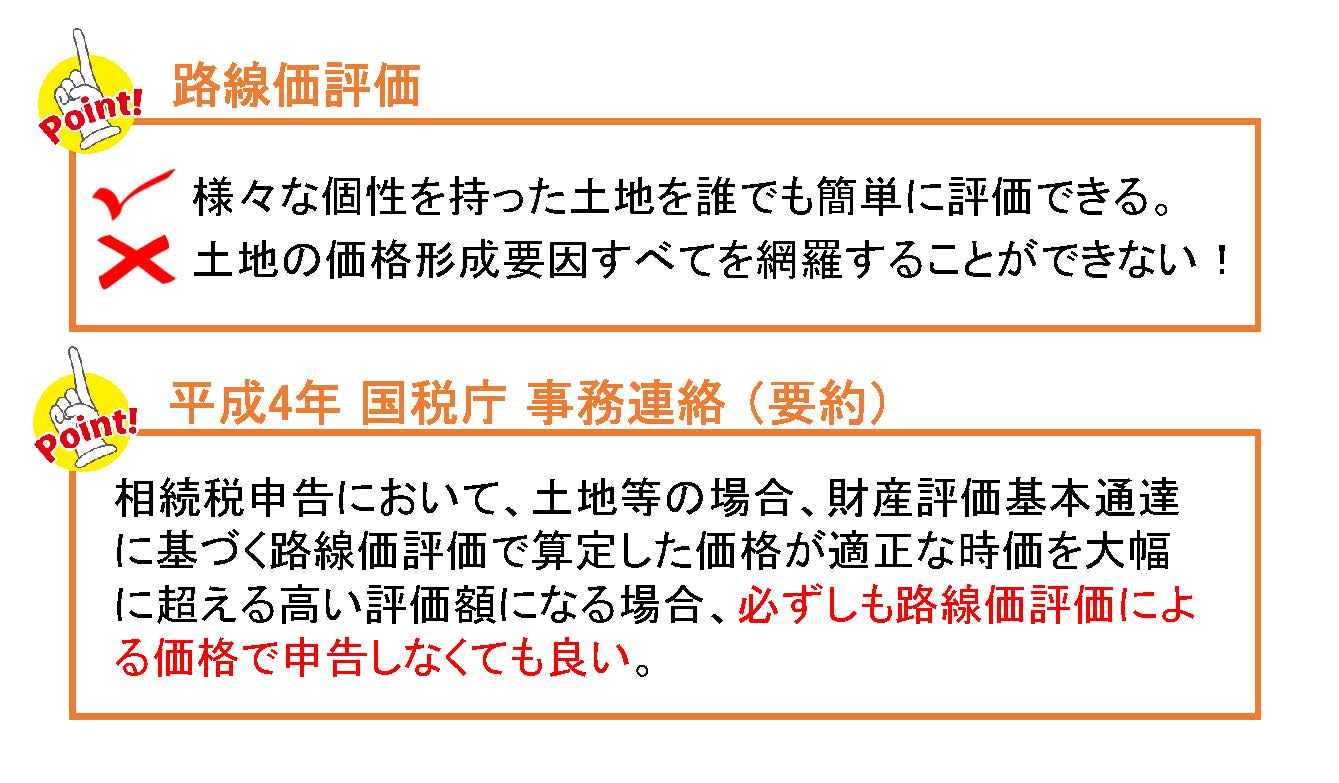

また、路線価評価は前回ご説明しましたが、簡便性・画一性を突き詰めた評価手法です。そのため、土地の価格形成要因のすべてを網羅することができません。

これが、路線価評価の弱点なのです。

国税庁は、この弱点をカバーするため「路線価評価が時価を大幅に超える場合は必ずしも路線価評価による価格で申告しなくてよい」という事務連絡を、平成4年に出しました。

つまり路線価評価ではなく、時価評価でも良いとしたのです。しかし、そもそもの実態が納税者にきちんと伝わっていないため、26年を経過した現在でも、過大な路線価評価で申告している例が多発しているのです。

いかがですか。

相続税の還付業務が単なる「税理士の間違い探し」ではない、ということがお分かりいただけたでしょうか?

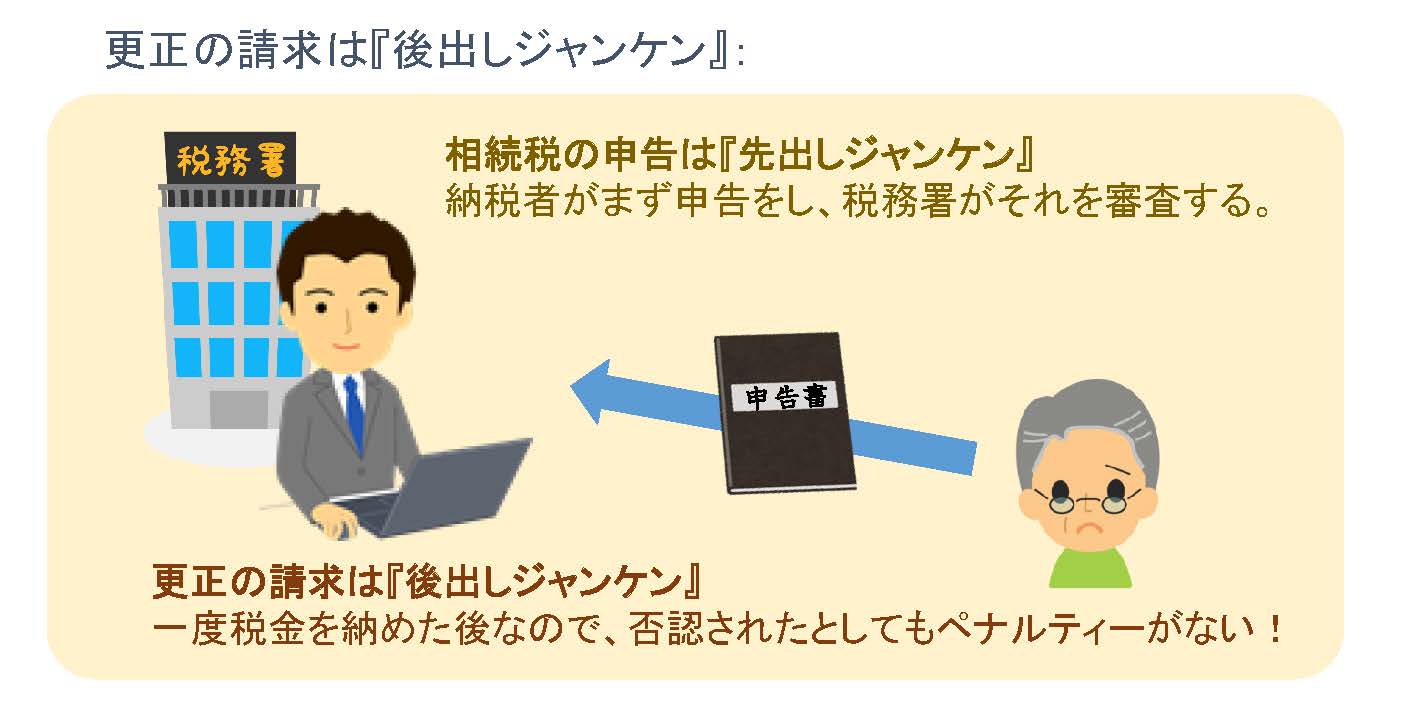

相続税還付手続きは、リスクがない「後出しジャンケン」

自己申告納税制度のもとでは、相続税は納税者がまず申告をして税務署が審査し、否認されるとペナルティがあります。一方、相続税の還付手続きは相続税を納めた後であり、否認されたとしてもペナルティはありません。相続税の申告をジャンケンに例えると、罰則のない相続税の還付手続きは後出しジャンケンとなり、ほとんどリスクはないのです。

もし納め過ぎていたら、これほどもったいない話はありませんよね。

ただし、この後出しジャンケンに勝つためには、相続や不動産の知識はもちろん、役所調査でのヒアリング力や資料収集力、現地調査のノウハウ、税務署担当者との交渉力など、豊富な経験も必要です。

ですから思い当たる節があり、相続税申告期限から5年以内であれば、まずは減額・還付の可能性があるかどうか、専門家に相談することをお勧めします。

記事に関するご質問、不動産鑑定や相続税のご相談などございましたら、下記フォームより満室カフェまでお気軽にお問い合わせください。

株式会社フジ総合鑑定 大阪事務所 事務所長。不動産鑑定士。24年間で3,600件以上の相続税申告・減額・還付業務の実績を誇る、相続・不動産コンサルティング事務所で、公平な立場から不動産の評価を行う、相続・不動産のプロフェッショナル。